新华人寿IPO瘦身过会 12月挂牌 郭树清二把火烧新股

新华人寿过会 12月中旬A+H挂牌

11月16日,新华人寿保险股份有限公司(下称"新华人寿")顺利通过中国证监会发审委A股IPO发行审核。按A+H上市进程,新华人寿将于次日在港交所接受聆讯,预计25日在两地开始路演。若无意外,其将成为首家以A+H上市的内地保险公司。

一位参与上市项目的新华内部人士透露,新华人寿预定于12月中旬完成两地上市。

2007年12月中国太保A股IPO后,国内保险公司A股上市已暂停近四年。新华的上市更是一波三折。今年6月初,新华人寿就敲定承销商名单,中金、瑞银被确定为主承销商。新华一度将上市窗口定于9月,不过受市场低迷等因素影响,拖延至年底之前。

招股书显示,新华人寿合计发行A+h股份不超过发行后总股本的18%。其中,计划发行不超过1.5854亿股A股和不超过4.12183亿股的H股,分别约占5%和13%。

16日,上证综指收跌2.48%,三只保险股中国人寿、中国平安和中国太保分别暴跌3.76%、4.58%和5.21%。

由于三季度来的市场波动,有消息称新华人寿已将上市计划融资额由原先的40亿美元缩减至约24亿美元(约人民币156亿元)。如以此融资额计算,新华每股发行价约在30元人民币左右。

前述新华内部人士则表示,最终的上市发行股份数和定价区间到路演前一天才会敲定,具体情况得视市场因素。

交银国际保险分析师李文兵测算,以目前中国人寿的估值约1.8倍的P/EV水平来看,新华人寿相应的合理估价在28元每股左右。

就在上会前一天,新华人寿在北京召开了一场分析师策略会。一位与会人士透露,新华管理层在会上重点介绍了新华养老社区项目。

新华招股书中亦显示,新华将发展养老产业,"力争逐步建立面向新华客户的养老社区体系、健康管理体系、医疗服务体系和看护体系。"新华人寿已在海南三亚、上海崇明地区和长白山等地区规划养老社区。

值得一提的是,招股书还披露,2012年9月30日前,将实施不少于10亿元的特别分红,这笔资金来自正在挂牌出让的"紫金世纪"股权。不过,只有转让成交于新华上市后,新股东才有资格参与分配。

一位接近该项目的人士表示,尽管该项目二次挂牌后已折价5%,但目前市场情况下恐依旧难促成交易。在他看来,这10亿元特别分红,料上市后的新股东将分一杯羹。

截至9月末,新华人寿保费收入743.6亿元,位列市场第四位。今年上半年,新华人寿共录得利润17.75亿元。同期,其偿付能力充足率已跌至86.58%,再度跌破保监会的监管红线(100%)。上市后,新华人寿的偿付能力充足率有望达到200%。

相关推荐

- 证监会主席郭树清履新后首“亮相”2011-11-11

- 新主席上任点第一把火烧起!2011-11-10

- 郭树清:将出台更多投资者权益保护措施2012-03-08

- 郭树清纵论6工作 拓展储蓄转投资2011-12-01

近期相关

- 央票利率跳水 市场现减息预期2011-11-16

- IMF称房价下跌将牵动金融稳定2011-11-16

- 任志强:我不承认房价大跌 开发商比2008年好过2011-11-15

- 联合利华隐瞒立顿袋茶质检不合格通知长达3月2011-11-15

- 李稻葵称房价不致大幅下跌2011-11-15

- 胡锦涛APEC会见四国领导人2011-11-14

- 五大利好推动暖冬行情 证监会连续出手2011-11-14

- 证监会主席郭树清履新后首“亮相”2011-11-11

- 白领薪酬决定因素:与经验对等 与学历齐飞2011-11-11

- 对股市造假 “依法”怎能“严惩”?2011-11-11

最新导读

- 澳门SOHO吃喝玩 就是这么任性2014-12-12

- 生育津贴享受的待遇以及计算方法2014-12-11

- 刘烨《星星的密室》当关主 火华社社长暴露本性2014-12-11

- 桥谷商盟——您身边的社区杂货铺,实实在在为您服务2014-12-10

- 北京现代大漠归来“狠‘贷’劲”2014-12-10

- “微信硬件创新大赛”火热开启,全球征集等你来2014-12-09

- 北京吉利学院组织新生参加 《吉利学院学生行为准则》考试2014-12-09

- 2014年网络热词TOP30-如果不造,就太任性了2014-12-09

- COROLLA EX花冠 经典家用车的实用之选2014-12-05

- 灵犀”咪咕汇“大抢票 一声赢取巨星音乐会门票2014-12-03

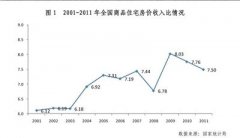

报告称北京普通家庭13年收入能买一套均价房

报告称北京普通家庭13年收入能买一套均价房 温家宝:今年新开工保障房700万套

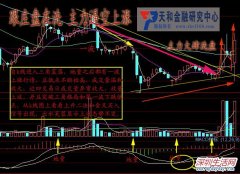

温家宝:今年新开工保障房700万套 跟庄盘在洗 主力逼空上涨

跟庄盘在洗 主力逼空上涨 一卡在手拐点一飞冲天

一卡在手拐点一飞冲天 南海区文化产业招商推介大会顺利召开

南海区文化产业招商推介大会顺利召开