政策底确立 市场底复杂多变

周四沪深两市大幅高开,上证综指一度站上2400点大关。不过,市场卖盘仍然汹涌,股指冲高遇阻后回落,上证综指最终收于10日均线下方。从全天的板块表现看,金融、有色、地产等蓝筹股表现居前,电力股在利好兑现后回调。我们认为,随着货币政策转向的开始,紧缩周期趋于结束,政策底正式确立。预计A股市场仍处于震荡筑底阶段,政策底确立有助于结构性行情展开,投资风格趋于题材股。

货币政策转向

我们认为货币政策开始正式转向。从国内来看,基于“池子理论”,贸易顺差减少以及资金逐步外流,存款准备金下调的条件具备;同时,经济回落、通胀下行以及政策预调基调,存款准备金下调的基础也具备。从国外来看,周三美联储联合其他五家央行,将美元流动性互换利率下调50个基点,全球央行救市展现出政策的一致性。不过,在中央经济工作会议召开之前,存款准备金率的调整似乎意义更为深远。

与2008年相类似的是,本轮存款准备金率调整超出市场的普遍预期。从2008年来看,存款准备金率在6月7日出现最后一次上调,10月9日、11月26日以及12月22日,存款准备金率开始连续下调。而本轮存款准备金率下调的时间离6月20日上调仅5个月,离存款准备金率征收范围扩大的9月5日甚至还不足3个月。从释放的信号来看,我们预期存款准备金率调整将会有连续动作。结合公开市场常态化以及外汇占款的变动,我们预计大型金融机构存款准备金率有望从21.5%的高位降至19%,中期仍会有四次下调,主要的调整时间点应集中在2012年上半年。

政策底正式确立

对于A股市场来说,10月以来的反弹源自于政策微调预期,延伸于政策微调落实,回落于政策微调效应的递减。无论是汇金增持还是财税金融体制改革试点的推进,市场对政策底的态度还是半信半疑。甚至在三年期央票暂停、一年期央票利率连续下行的情况下,市场仍然怀疑流动性拐点的有效性。我们认为,随着存款准备金率的下调,市场预期将趋于一致,对紧缩周期的争议也将告一段落。

我们认为政策紧缩周期的结束,标志着A股市场政策底的正式确立。一方面,政策紧缩周期结束—流动性拐点出现—经济见底预期升温—A股市场支撑力度明显加强;另一方面,政策紧缩周期结束,新的政策周期正在启动,市场预期仍有反复,短期向上的空间也比较有限。因此,从中长期来看,我们认为A股市场正处于震荡筑底阶段,政策底的确立有助于市场结构性行情的展开。

从蓝筹股到题材股

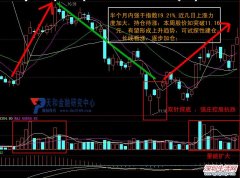

从2008年的经验来看,大盘见底之前部分个股已经提前见底。在2008年政策底向市场底演化的过程中,股指再度下跌12%,但占比10%左右的个股已经提前市场见底,并获取了不错的正收益。从市场风格来看,在政策底初期,证券、地产等蓝筹股相对大盘走强,但后期行情则向题材股逐步扩散。一个明显的例证是,两次存款准备金率下调的时间周期内,生物制品、电气设备、环保工程、燃气、种植业、建筑装饰以及医疗器械等行业表现居于市场前列。

具体到投资上,政策底在左,市场底在右:前者买入要承担一定的下跌风险,后者买入或要忍受追高的痛苦。在趋势性行情没有显现、市场逐渐震荡筑底的过程中,仓位的重要性不言而喻。在众多不确定因素仍未明朗之前,我们不建议投资者满仓,操作上风险控制应放在首位。另一方面,我们建议投资者保留一定的底仓,这既可以防止踏空,也可以逢低T+0操作以降低成本。

- 上一篇:11月份百城房价指数降幅扩大

- 下一篇:七大贷款通道化解年底“钱荒”

相关推荐

- 两元股打堆 三大见底信号显现2011-11-30

- 央票利率跳水 市场现减息预期2011-11-16

- 11月市场将出现较大力度的反弹走势2011-10-28

- 以房养老存争议 70年后房屋产权到底属于谁?2011-10-18

- 目前已处政策底附近区域2011-10-12

- 市场热议人民币升值 A股三大行业有望受益2011-10-10

- 全球资金回流美元势头渐强 二次探底悲观情绪笼罩全球2011-09-26

- 高利贷泛滥源于融资市场双轨2011-09-23

- 神秘主力出手:A股急涨底部已明?2011-09-22

- 彭立三:大盘在筑底过程中只能精选个股2011-09-19

近期相关

- 郭树清纵论6工作 拓展储蓄转投资2011-12-01

- 全球央行救市 报复性反弹概率几何2011-12-01

- 纽约股市三大股指大涨4%以上2011-12-01

- 高盛成了欧洲的新主人2011-11-30

- 两元股打堆 三大见底信号显现2011-11-30

- 两大方案共存 移动支付行业标准呼之欲出2011-11-30

- 大奖彩票低价出售勿上当 10元票改成20万中奖票?2011-11-30

- 英国已经开始准备为欧元区“料理后事”2011-11-29

- 今年房价下调多少仍由“政府说了算”2011-11-29

- 账户密码被盗成网上购物心腹大患2011-11-29

最新导读

- 生活,你要什么滋味2014-09-19

- 北京吉利学院人文学院新生参观学院实验室2014-09-19

- 澳际留学:10月起伦敦艺术大学来华招生2014-09-19

- 使徒行者惊艳女神安琳扮演者贝安琪个人资料2014-09-17

- 使徒行者第五个卧底到底是谁?2014-09-17

- 马尔代夫属于哪个国家?2014-09-17

- 京基百纳六周年华丽庆生,全城乐享2014-09-16

- 狠狠爱,深深爱2014-09-12

- 腾讯创业公开课博雅互动CEO张伟将出席2014-09-11

- 炸鸡配果汁的N个理由2014-09-11

联合利华隐瞒立顿袋茶质检不合格通知长达3月

联合利华隐瞒立顿袋茶质检不合格通知长达3月 蒙牛纯牛奶检出强致癌物 可危害肝脏健康

蒙牛纯牛奶检出强致癌物 可危害肝脏健康 不要在犹豫中错失赚钱良机

不要在犹豫中错失赚钱良机 11月CPI创14个月来新低股市影响

11月CPI创14个月来新低股市影响 巴菲特称投资黄金不如买股票

巴菲特称投资黄金不如买股票